コラム

シニアのためのマネー講座 | 麻生 直人 税理士

マイホームを売っても税金かかる(T_T)【2】あなたの物件は特例が受けられるかも!!

マイホーム(居住用財産)を売却した場合は、不動産投資家が利益目的で投資物件を売却する場合と異なるため、一定の要件を満たすと税務上の特例を受けることが可能です。ここでは、「居住用財産を譲渡した場合の3,000万円の特別控除」と「居住用財産の長期譲渡所得の特例(軽減税率の特例)」について解説します。

居住用財産を譲渡した場合の3,000万円の特別控除

個人が自己の居住用財産を譲渡した場合には、その売却益から3,000万円を差し引いて税額を計算します。

この3,000万円の特別控除を受けるための要件は以下のとおりです。

- 居住用の家屋を譲渡した場合

- 居住用家屋を空家または他の用途に使った場合で、自ら住まなくなった日の3年後の12月31日までに譲渡した場合

- 居住用家屋とともに譲渡したその家屋の敷地として使われている土地を譲渡した場合

- 災害により滅失した居住用家屋の敷地に使われていた土地を災害のあった日から3年後の12月31日までに譲渡した場合

ただし、この特例は、譲渡した年の前年または前々年に、すでにこの特別控除の適用を受けている場合には、適用されません。つまり、同一人について、3年に1度しか認められません。

なお、この特例の適用に当たっては、以下の点に注意しなければなりません。

- 譲渡する先が自分の親族や自分の関係する法人である場合は、適用が受けられません。

- 居住用財産で、土地、建物ともに夫婦で共有している場合は、共有者のそれぞれについて3,000万円の特別控除が適用されます。

- 土地と建物の所有者が異なる場合は、土地の所有者に対しては原則として適用されません。ただし、土地の所有者が建物の所有者とともに居住する生計を一にする親族であり、土地と建物を同時に譲渡している場合は、建物の譲渡所得金額が、3,000万円に満たないときに限りその残額について適用が受けられます。

居住用財産の長期譲渡所得の特例(軽減税率の特例)

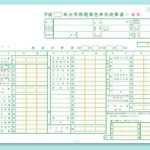

個人が譲渡の年の1月1日現在で所有期間が10年を超える居住用財産(建物等とともにその敷地である土地等を譲渡した場合には、その双方が所有期間10年を超えるものでなければなりません)で一定の要件に該当する土地等または建物等を譲渡した場合、課税長期譲渡所得金額について、他の土地建物等に係る譲渡所得と区分し、次のような軽減税率が適用されます。

上記「一定の要件」は、原則として「居住用財産を譲渡した場合の3,000万円の特別控除」と同様であり、3,000万円の特別控除との併用適用が可能です。

ただし、この特例は、譲渡した年の前年または前々年に、すでにこの特例の適用を受けている場合には、適用されません。

なお、この特例は、3,000万円の特別控除と同様に、譲渡する先が自分の配偶者、その他一定の親族などである場合には適用されません。

この記事が少しでもお役に立ったら「いいね!」や「シェア」をしてくださいね。